آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

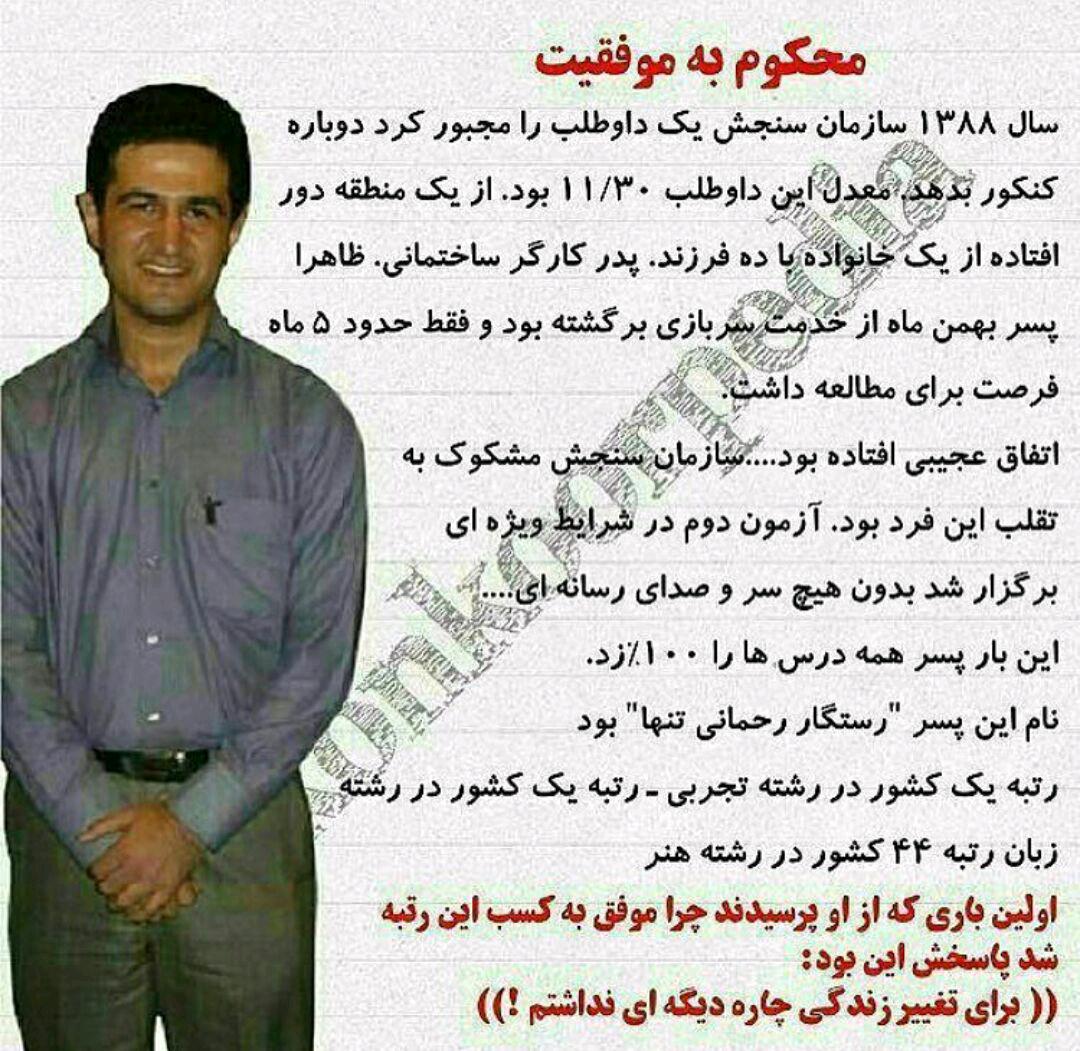

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

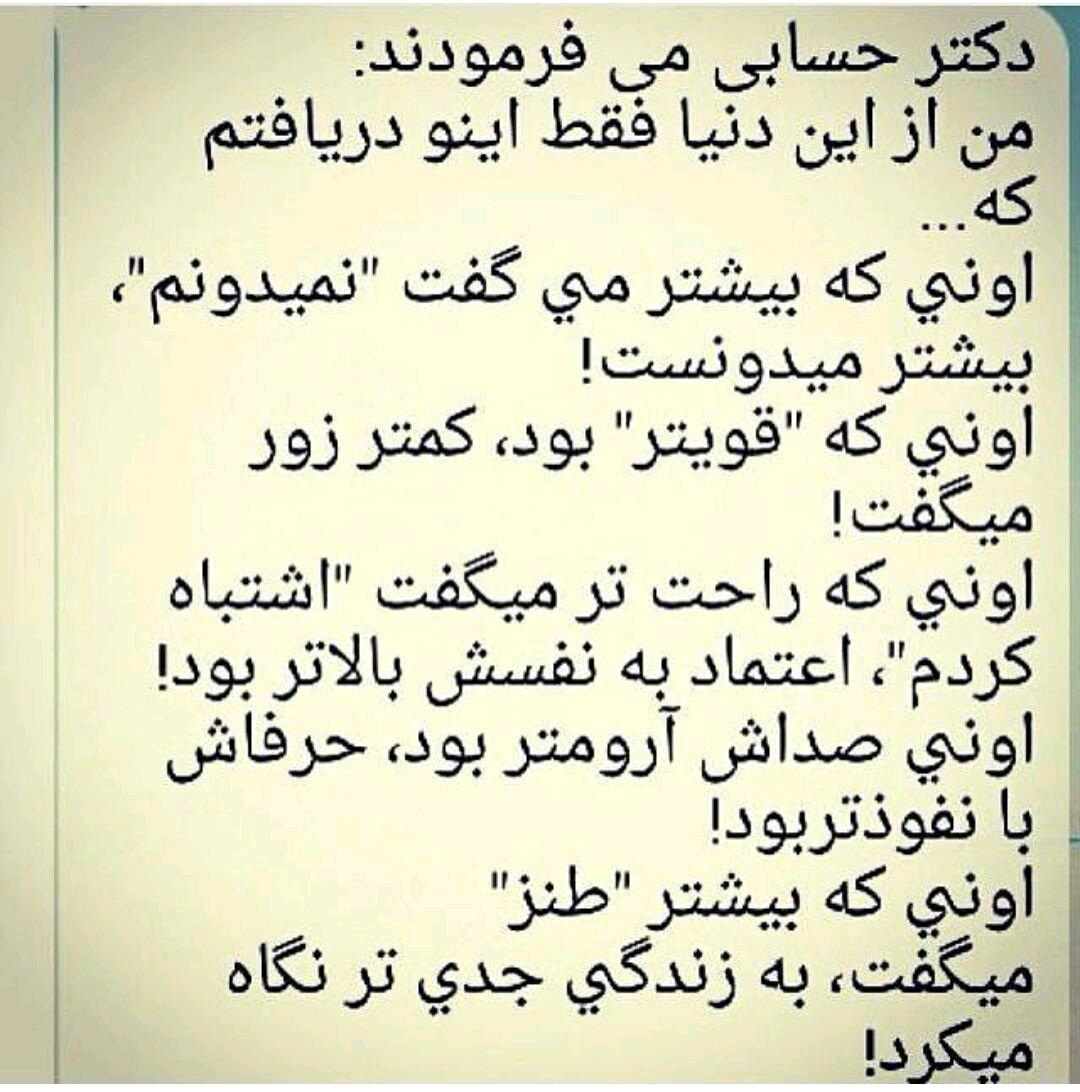

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

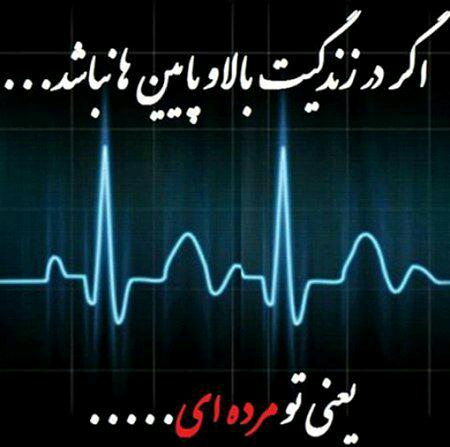

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

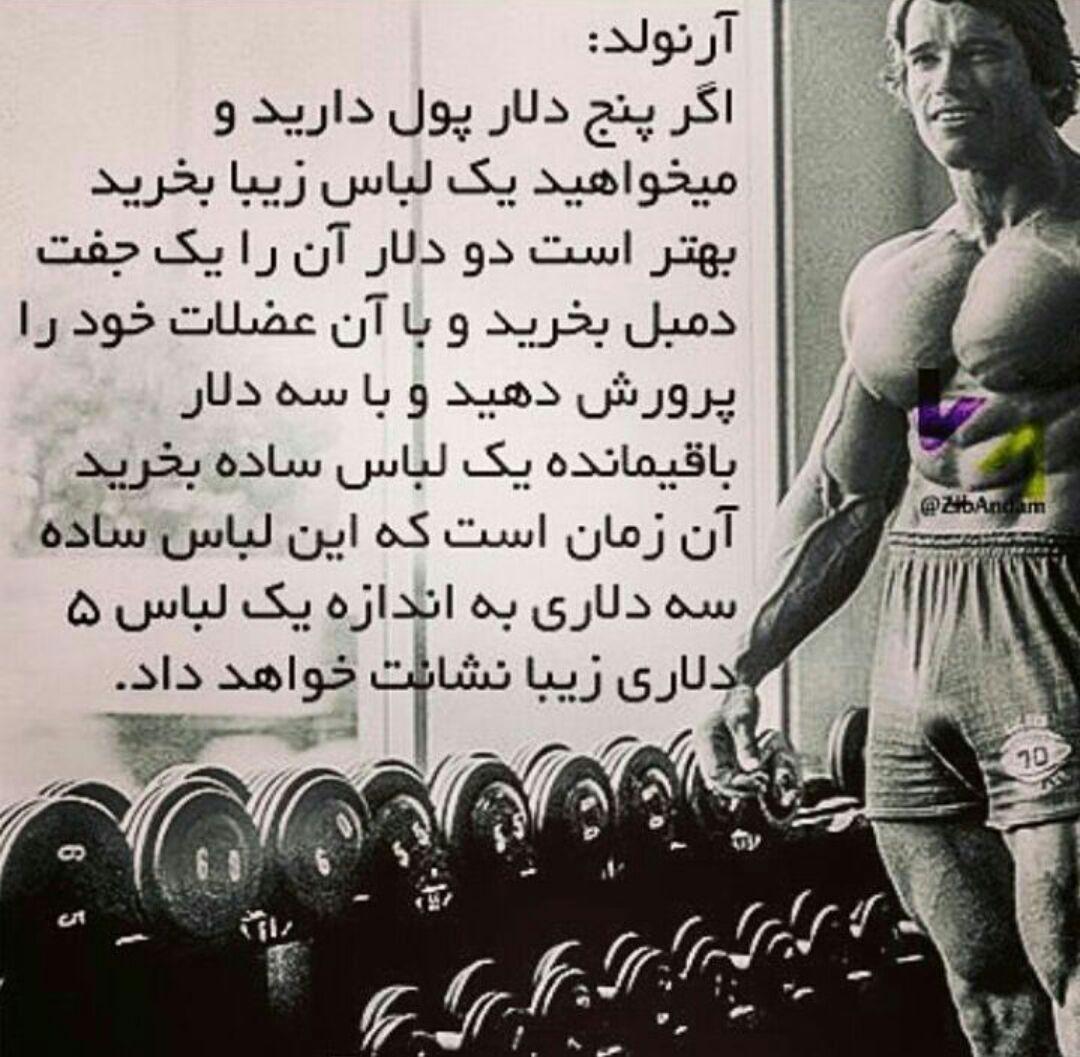

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

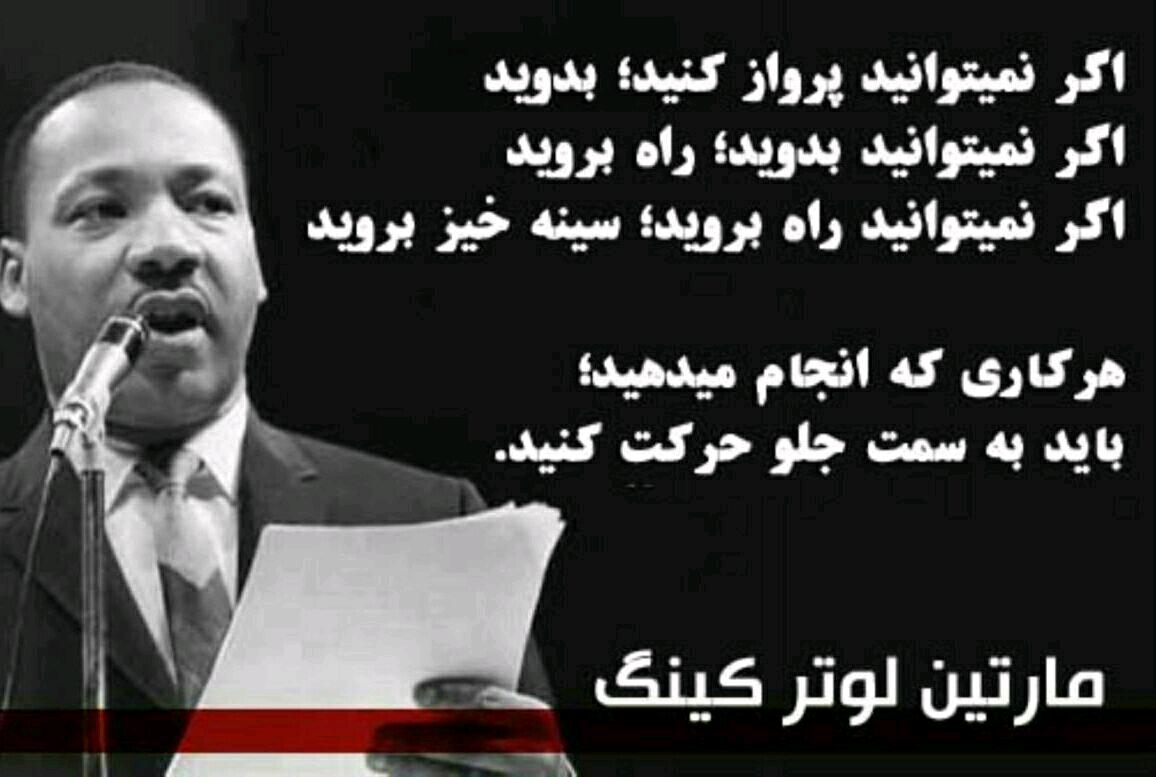

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

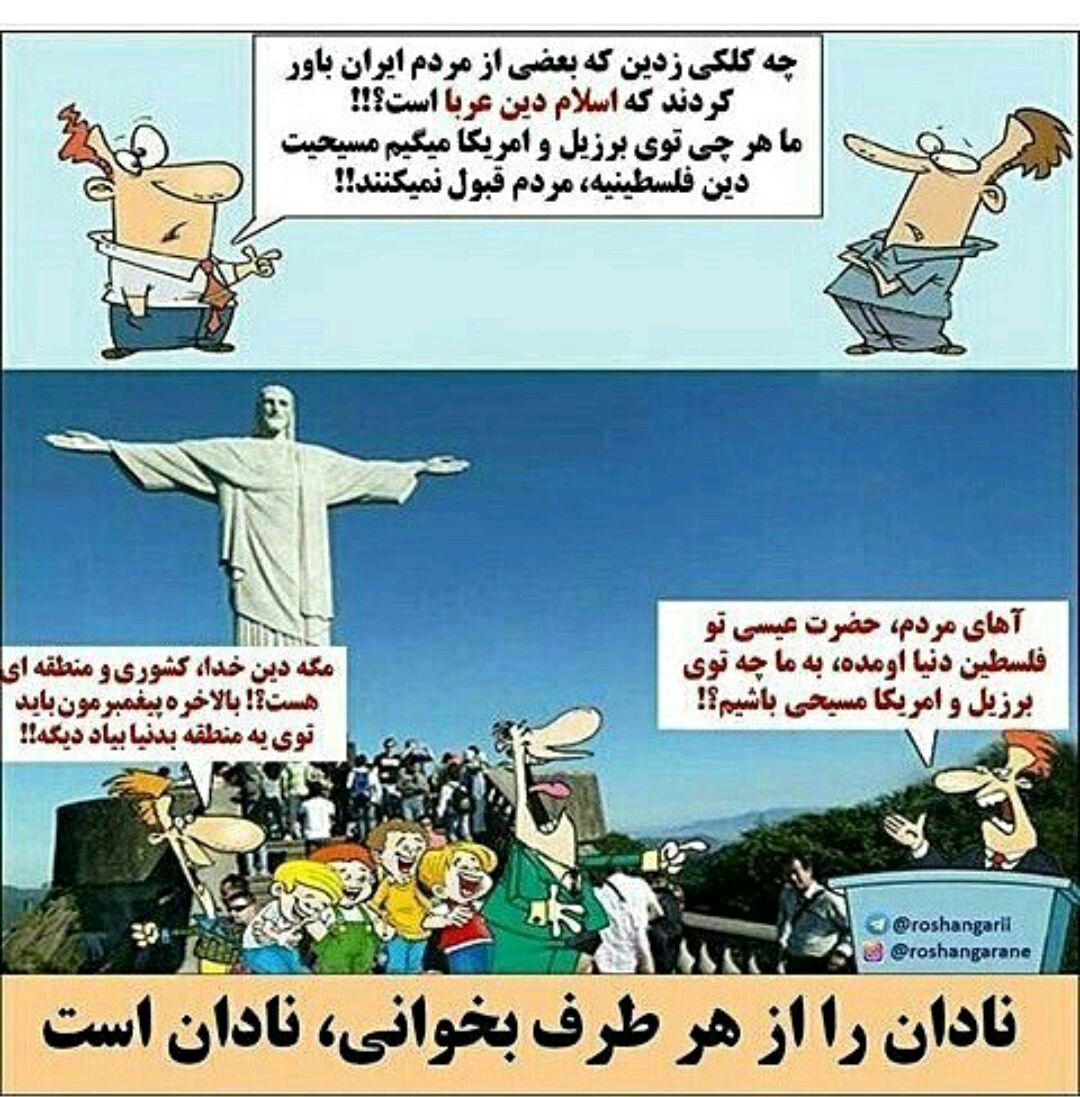

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

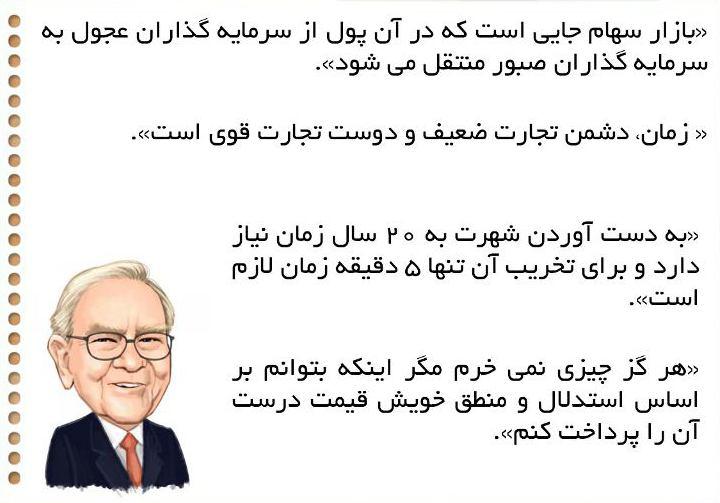

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

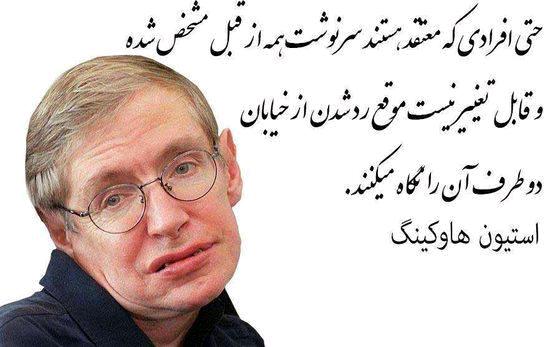

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

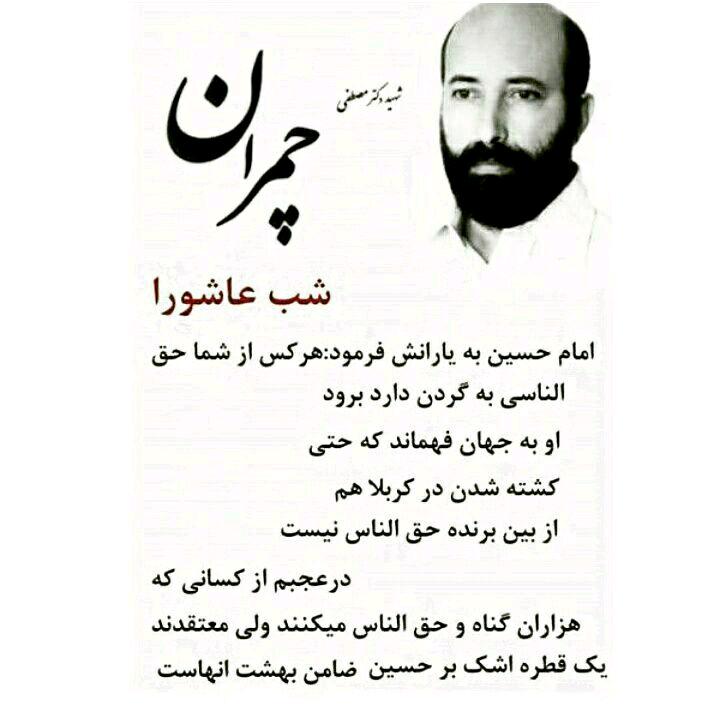

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

فیلم های منفی و برنامه های تلویزیون

فیلم های منفی و برنامه های تلویزیون روشهایی که در بورس و پول بازی کمتر ضرر می کنید

روشهایی که در بورس و پول بازی کمتر ضرر می کنید چه نکاتی در شروع کسب و کار وجود دارد؟

چه نکاتی در شروع کسب و کار وجود دارد؟ تمام بیماریهای انسان، از افکار او سرچشمه میگیرند

تمام بیماریهای انسان، از افکار او سرچشمه میگیرند رستوران هوایی در مکزیک

رستوران هوایی در مکزیک ذهن یک فرد ثروتمند چگونه می باشد

ذهن یک فرد ثروتمند چگونه می باشد موفقیت یعنی

موفقیت یعنی کارمند تازه کار

کارمند تازه کار میلیونر های اینترنتی

میلیونر های اینترنتی ضرب المثل جیک جیک مستونت بود

ضرب المثل جیک جیک مستونت بود پندهای بازاریابی

پندهای بازاریابی ایده راه اندازی کارخانه چیپس خانگی با ۱۰ میلیون

ایده راه اندازی کارخانه چیپس خانگی با ۱۰ میلیون انواع ریسک ها در بازار بورس

انواع ریسک ها در بازار بورس اشتباهاتی که کارمندان شایسته را فراری می دهد

اشتباهاتی که کارمندان شایسته را فراری می دهد پانزده روند محتمل در اقتصاد ايران در سال ٩٦

پانزده روند محتمل در اقتصاد ايران در سال ٩٦ رهبر رسانهها در کسبوکار خود شوید

رهبر رسانهها در کسبوکار خود شوید 8 شگرد برای موفقیت در کسب و کار خانگی

8 شگرد برای موفقیت در کسب و کار خانگی بهترین کشورهای جهان برای کارآفرینان کدامند؟

بهترین کشورهای جهان برای کارآفرینان کدامند؟ چهار منبع قدرت برای حاضر شدن در پای میز مذاکره

چهار منبع قدرت برای حاضر شدن در پای میز مذاکره مدل GROW ابزاری ساده برای مربیگری

مدل GROW ابزاری ساده برای مربیگریتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

به كاميابها و ناكامان دنياي تجارت چگونه نمره ميدهند؟

از AAA تا CCC و ... بالاخره D

رتبهبندي اعتباري شركتها و موسسات در جهان از ترتيبات مختلفي پيروي ميكند و موسسات اعتبارسنج بر اساس نمرهدهيها و امتيازبنديهاي متفاوتي، به ارزيابي ميزان اعتبار مشتريان بانكها و موسسات مالي ميرسند. يكي از اين شركتهاي اعتبارسنجي S&P(Standard and Poor’s) است كه در مطلب زير، چگونگي نظام اعتبارسنجي آن را عرضه كردهايم.

***

تعاريف ارائهشده توسط موسسه S&P در مورد رتبههاي اعتباري اين موسسه، به شرح زير است:

AAA: اوراق قرضهاي كه توسط موسسه S&P، درجه اعتباري AAA را دريافت ميكنند، بالاترين ميزان اعتبار مالي را از نظر اين موسسه دارند و توانايي شركتهاي منتشركننده اين اوراق در پرداخت بهموقع تعهدات ماليشان، فوقالعاده بالا ارزيابي ميشود.

AA: ميزان اعتبار اوراق قرضهاي كه درجه اعتباري AA به آنها اختصاص مييابد، تنها اختلاف ناچيزي با اوراق داراي بالاترين رتبه اعتباري (AAA) دارند و درمجموع ميزان توانايي مالي شركت منتشركننده اين اوراق، بسيار بالا ارزيابي ميشود.

A: در مورد اوراقي كه رتبه اعتباري آنها A است، احتمال ناچيزي در مورد تاخير در پرداخت بخشي از تعهدات مالي شركت منتشركننده اوراق وجود دارد، ولي درمجموع ميزان توانايي مالي شركت ارائهدهنده اين اوراق نيز بهمنظور بازپرداخت تعهدات مالي مربوطه، بالا ارزيابي ميشود.

BBB: تعلق گرفتن رتبه اعتباري BBB به يك اوراق قرضه معين، نشانگر آن است كه در شرايط فعلي، شركت عرضهكننده اوراق يادشده، توانايي كافي براي بازپرداخت تعهدات مالي مربوط به اوراق را داراست، اما در صورت بروز تغييرات منفي در شرايط عمومي اقتصاد كلان و يا بروز تغييرات منفي در شرايط حاكم بر مديريت اين شركت، امكان بالقوه كاهش توانايي مالي شركت و بروز تاخير در پرداخت بخشي از تعهدات مالي آن شركت، دور از ذهن نيست.

BB: اوراق قرضه داراي رتبه اعتباري BB، در شرايط فعلي ريسك بسيار كمي در مورد عدم پرداخت اصل و بهره آنها وجود دارد، اما در صورت بروز تغييرات منفي در محيط اقتصاد كشور يا بروز تغييرات منفي در روند مديريتي شركت ارائهدهنده آن اوراق، امكان كاهش توانايي مالي شركت در بازپرداخت اصل و فرع مبالغ مربوط وجود دارد.

B: در مورد اوراق قرضه داراي رتبه اعتباري B، باز هم شرايط مالي فعلي شركت منتشركننده اوراق، براي بازپرداخت اصل و فرع مبالغ مربوط به اوراق مناسب است. اما در صورت بروز تغييرات منفي، امكان بهنسبت بالايي وجود دارد كه توانايي مالي شركت لطمه خورده و بازپرداخت مبالغ يادشده دچار مشكل شود.

CCC: در مورد اوراق قرضه داراي رتبه اعتباري CCC، وضعيت مالي فعلي شركت مربوط، وضعيت چندان مناسبي نيست و احتمال معقولي وجود دارد كه شركت يادشده نتواند بخشي از تعهدات مالي خود را بهموقع پرداخت كند. البته در صورت بروز تغييرات منفي در سطح اقتصاد كلان، وضعيت عمومي حاكم بر حوزه كسبوكار مربوط و يا شرايط مديريتي حاكم بر شركت، احتمال نكول شركت بهنسبت بالا خواهد بود.

CC: اوراق قرضه داراي رتبه اعتباري CC، با فرض ثبات شرايط فعلي، امكان بالايي وجود دارد كه بخشي از تعهدات مالي خود را نتوانند به انجام برسانند.

C: در مورد اوراق قرضه داراي رتبه اعتباري C، احتمال معقولي وجود دارد كه شركت منتشركننده اين اوراق، تا پيش از فرا رسيدن تاريخ سررسيد اوراق، اعلام ورشكستگي كند.

D: رتبه اعتباري D، برعكس ساير رتبهها، ارتباطي به پيشبيني شرايط مالي آينده شركت منتشركننده اوراق قرضه ندارد. رتبه اعتباري D، تنها زماني به يك اوراق قرضه مشخص نسبت داده ميشود كه نكول در پرداخت تعهدات مالي شركت رخ داده باشد، نه اينكه فقط احتمال نكول پيشبيني شود. موسسه S&P، در صورت بروز يكي از شرايط زير، رتبه اعتباري اوراق قرضه را به D تغيير ميدهد:

- مبالغ مربوط به اصل و يا فرع پول، كه تاريخهاي مشخص پرداختشان روي اوراق درج شده، در موعد مقرر پرداخت نشوند: در صورتي كه مبالغ مربوط در تاريخ مشخصشده پرداخت نشوند، موسسه S&P بلافاصله رتبه D را به اوراق قرضه يادشده اختصاص ميدهد، اما اگر مبالغ مربوط ظرف مدت معيني (با تاخير ناچيز) پرداخت شوند، علامت D از كنار نام آن اوراق قرضه پاك ميشود.

- در صورتي كه شركت منتشركننده اوراق قرضه، بهصورت اختياري، اعلام ورشكستگي كند: در صورت ورشكستگي شركت، بلافاصله علامت D در كنار نام اوراق قرضه منتشره آن شركت اضافه ميشود و اين علامت D تا زماني باقي ميماند كه شركت يادشده بتواند تضمينهايي را مبنيبر ادامه روند بازپرداخت تعهدات مالي خود (بهعنوان مثال از طريق فروش داراييهايش) ارائه كند.

علامتهاي + و يا - : علامتهاي مثبت و يا منفي، در كنار تمامي رتبههاي اعتباري (بجز رتبههاي AAA و D) آورده ميشوند تا مشخص كنند كه اوراق قرضه مورد نظر، ميان ساير اوراق همرتبه خود، جزو نيمه داراي اعتبار بالاتر (متناظر با علامت +) محسوب ميشود، يا جزو نيمه داراي اعتبار پايينتر (متناظر با علامت -).

تعاريف ارائهشده توسط موسسه Moody’s در مورد رتبههاي اعتباري ارائهشده توسط اين موسسه

Aaa: اوراق قرضهاي كه رتبه اعتباري Aaa به آنها تعلق ميگيرد، اوراقي هستند كه بنا به تحليل موسسه موديز، داراي كمترين ميزان ريسك اعتباري بوده و شركت منتشركننده آن اوراق، از توانايي مالي فوقالعاده بالايي بهمنظور پرداخت اصل و فرع مبالغ مربوط به اوراق يادشده، برخوردار است. همچنين ميزان توانايي مالي شركت به اندازهاي قوي است كه وقوع نوسانهاي منفي در اقتصاد كلان، در شرايط عمومي حاكم بر حوزه فعاليت شركت يا در روند مديريتي شركت، به احتمال زياد نميتوانند ضربه چنداني به توانايي مالي شركت وارد ساخته و توانايي بازپرداخت اصل و فرع مبالغ مربوط به اوراق را تحتالشعاع قرار دهند.

Aa: در مورد اوراق قرضه داراي رتبه اعتباري Aa، ميزان اعتبار مالي شركتهاي منتشركننده اين اوراق، قدري كمتر از شركتهايي است كه رتبه اعتباري Aaa دارند، اما درمجموع شرايط اعتباري اين شركتها بسيار مطلوب است. اما امكان بالقوه وجود دارد كه در صورت وقوع تغييرات منفي، ميزان توانايي مالي آنها تا حدي كاهش يابد.

A: اوراق قرضهاي كه رتبه اعتباري A به آنها تعلق ميگيرد، همچنان ميزان اعتبار مالي بالايي دارند و امكان بروز تاخير در بازپرداخت مبالغ تعيينشده روي اين اوراق، ناچيز است. اما در صورت وقوع تغييرات منفي، امكان بروز مشكل در بازپرداخت بهموقع مبالغ مربوطه وجود دارد.

Baa: اوراق قرضه داراي رتبه اعتباري Baa، بهعنوان اوراق داراي اعتبار متوسط ارزيابي ميشوند و تا حدي امكان بروز تاخير در بازپرداخت مبالغ مربوط به اصل و فرع آنها وجود دارد.

Ba: شركتهايي كه اوراق قرضه آنها در اين دسته قرار ميگيرد، ممكن است درحالحاضر شرايط مالي بهنسبت مناسبي داشته باشند، اما چگونگي شرايط مالي آنها در بلندمدت، كمابيش نامعلوم است. بنابراين سرمايهگذاري در خريد اين اوراق، تا حدي داراي ريسك بوده و اغلب خريد آنها براي سفتهبازان ريسكپذير توصيه ميشود.

B: اوراق قرضه داراي رتبه اعتباري B، بهلحاظ اعتبار مالي، شرايط چندان مناسبي براي سرمايهگذاري ندارند و بهويژه ابهام قابلتوجهي در زمينه ميزان توانايي مالي شركت انتشاردهنده اين اوراق، در آينده ميانمدت و بلندمدت وجود دارد. اين اوراق بيشتر توسط سرمايهگذاراني خريداري ميشوند كه ريسكپذيري بهنسبت بالايي دارند.

Caa: شرايط مالي شركتهاي منتشركننده اين اوراق، درحالحاضر كمابيش ضعيف ارزيابي شده، توانايي شركت در پرداخت بهموقع مبالغ ذكر شده در اوراق، پايين ارزيابي ميشود.

Ca: احتمال نكول در بازپرداخت اصل و فرع مبالغ مربوط به اين دسته از اوراق، بسيار بالا بوده و بنابراين خريد آنها فقط بايد توسط افرادي انجام شود كه ريسكپذيري بالايي دارند.

C: اوراق داراي رتبه اعتباري C، كمترين ميزان اعتبار را دارند و خريداري آنها داراي ريسك فوقالعاده بالايي ارزيابي ميشود. ضمن آنكه توانايي مالي شركتهاي منتشركننده اين اوراق، به هيچ عنوان سنخيتي با تعهدات مالي مطرحشده در اين اوراق ندارد.

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:32 بعد از ظهر

24 نکته خواندنی پیرامون فینتک

هر آنچه که باید درباره فینتکها بدانید

امروزه فینتکها از اهمیت بالایی در نظام مالی کشورها برخوردار هستند.

رشد و گسترش فینتکها در سالهای اخیر به اندازهای بوده است که توجه فعالان بازارهای پولی و مالی و مشتریان آنها را در تمام کشورها به خود جلب کردهاند.

با توجه به اهمیت فینتکها و لزوم آشنایی با آنها قصد داریم به اختصار نکاتی را پیرامون ماهیت فینتکها و کارکردهای آنها بیان کنیم.

1 سابقه فینتکها به حدود یک دهه میرسد اما رشد آنها بیشتر در چند سال اخیر رخ داده است.

2 فینتک یا فناوریهای مالی اصطلاحی معادلFinancial technology یا FinTech است.

3 فینتک به شرکتهایی اشاره دارد که با کاربرد تکنولوژی تلاش میکنند خدمات مالی را کارآمدتر کنند.

4 درواقع فبنتک به کاربرد تکنولوژی و مدلهای کسبوکار نوآورانه در عرصه خدمات و سرویسهای مالی گفته میشود.

5 فینتکها عموما استارتآپهایی هستند که تلاش میکنند در سیستمهای مالی حضور پیدا کنند و شرکتهای سنتی را به چالش بکشند.

6 میتوان گفت فینتک اشارهای است به اپلیکیشنهای جدید، فرایندها، محصولات و مدلهای کسبوکار جدید در صنعت خدمات مالی.

7 شکلگیری فینتکها در زیرمجموعه بانکها یا موسسات مالی با روح فینتک در تضاد است. زیرا فینتکها رقیب شیوههای سنتی مالی هستند و نمیتوانند زیرمجموعه آنها باشند.

8 فینتکها تلاش میکنند تعاریف جدیدی از نحوه صرفهجویی، پسانداز، وام گرفتن، سرمایهگذاری، انتقال پول، خرج کردن و محافظت از پول ارائه دهند.

9 بسیاری از کارشناسان و تحلیلگران، آینده صنعت بانکداری را در گرو رشد فینتکها میدانند.

فینتک هزینهها را کاهش داده و در عین حال کیفیت ارائه سرویسهای مالی را افزایش میدهند.

11 فینتکها با توجه به ویژگیها و کارکردهای خود، توانایی و هوشمندی بالایی در ارزیابی خطرها و ریسکهای احتمالی دارند.

12 از آنجا که فینتکها اغلب مبتنی بر اینترنت هستند، کمتر تحتتاثیر محدودیتهای اعمال شده در کشورها قرار میگیرند و میتوانند آزادانه به فعالیت در نقاط مختلف جهان بپردازند.

13 فینتکها خدمات مختلف و متنوعی در حوزههای زیر ارائه میدهند: فرایندهای پشتیبانی از کسبوکارها، بانکداری خرد، بانکداری اختصاصی، بانکداری شرکتی، بیمههای عمر، فرم تعاملی کسبوکار با کسبوکار (B2B)، کسبوکار با فرد (B2C)، مشتری با مشتری (C2C)، سیستمهای مدیریت مالی شخص (PFM) و قرضدهی نفر به نفر (peer-to-peer lending).

14 فعالیت آنها پنج حوزه اصلی را شامل میشود که عبارتند از: فینتکهای پشتیبان، فینتکهای واسطهای، فینتکهای حوزه بیمه و بانکداری، فینتکهای مشاورهای و میانجیگر، فینتکهای خدماتی.

15 بر اساس گزارش شهرداری لندن، صنعت نوپای فناوریهای مالی در سالهای گذشته شاهد رشد سریعی کرده است. بطوریکه چهل درصد از نیروی کار شهر لندن در بخشهای خدمات مالی و فناوری کار میکنند.

16 در پژوهشی نقش فینتک در افزایش رضایت مصرفکنندگان در صنعت مالی در سال ۲۰۱۵ مورد بررسی قرار گرفت که حدود ۸ درصد بیشتر از بانکداری بوده است.

17 از سال ۲۰۱۰ تاکنون، بیش از ۵۰ میلیارد دلار در حدود ۲۵۰۰ شرکت فینتکی در سراسر جهان، سرمایهگذاری شده است.

18 در دو حوزه اروپا و آسیا-اقیانوسیه، میزان سرمایهگذاری در حوزه فینتک، در سال ۲۰۱۵ با یک رشد ۷۵ درصدی مواجه شده و به ۲۲.۳ میلیارد دلار رسیده است.

19 چین با اختصاص ۴۵ درصد سرمایهگذاریها به خود، رتبه اول را در منطقه آسیا-اقیانوسیه از آن خود کرده است و پس از آن، هند با جذب ۳۸ درصد از سرمایه ۴.۳ میلیارد دلاری سال ۲۰۱۵، در جایگاه دوم قرار گرفته است. شهرهای بمبئی، بنگلور، توکیو و پکن، مراکز اصلی گسترش استارتآپهای فین تک در این منطقه به شمار میروند.

20 نتایج یک تحقیق علمی حاکی از این است که کشور انگلستان دارای بهترین اکوسیستم موجود برای فعالیت فینتکها در جهان است. پس از انگلستان، به ترتیب؛ کالیفرنیا، نیویورک، سنگاپور، آلمان، استرالیا و هنک کنگ در ردههای بعدی قرار گرفتهاند.

21 ارائه خدمات پرداخت با اختصاص ۳۸ درصد سرمایههای جذب شده به خود، محبوبترین بخش صنعت فینتک در حوزه آسیا-اقیانوسیه است.

22 طی پنج سال گذشته، سرمایهگذاری جهانی در صنعت فینتک، بیشتر بر ارائه خدمات پرداخت در حوزه خردهفروشی آنلاین، متمرکز بوده است.

23 فعالیت در حوزه فینتکها چند سالی است که در ایران آغاز شده اما گزارش دقیقی از وضعیت آنها و نیز حجم سرمایهگذاری انجام شده در دسترس نیست.

24 مشکلات و خلاءهای قانونی و مجوزهای مورد نیاز فینتکها برای دریافت نماد الکترونیکی از مشکلات فینتکها در کشور ما است.

کانال تلگرامی ما

https://t.me/eshghepool

تاریخ ارسال پست: 3 / 5 / 1396 ساعت: 6:16 بعد از ظهر